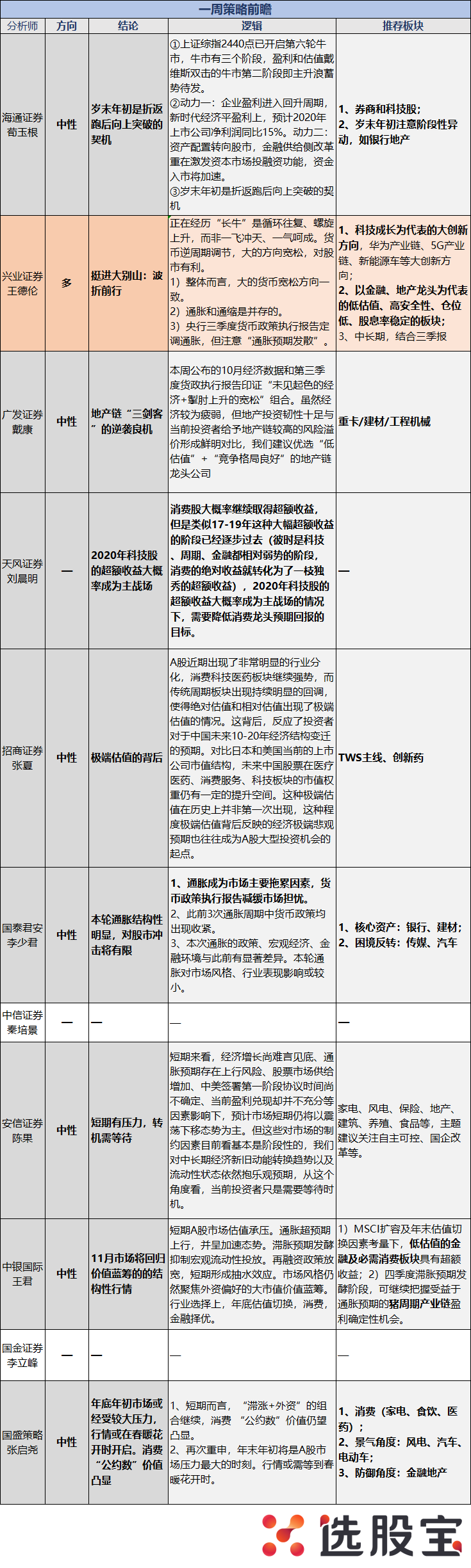

1、本周分析师态度

上周唯三看多的分析师,其中有两个不知什么原因本周都暂停更新了,剩下的看多独苗也略显谨慎,兴业王德伦认为“牛市在,但是波折前行”。剩下的8名中性的分析师,也基本放弃讨论后续行情,转而重点挖掘一些“结构性机会”。

谨慎观点认为,短期有压力,转机需等待,原因:

1、上一周工部的数据全面回落,经济下行压力依然较大。

此前市场有一些关于经济见底或者阶段性企稳的预期与讨论,主要源于工业品库存同比处于历史低位,8月、9月社融数据超预期等,但安信陈果认为,

需要关注到,当前经济增长的韧性是在房地产投资增速维持在较高增速基础上的,另一个角度也说明地产投资周期还在较高位置,很难说现在经济已经具备见底基础。

2、部分地区猪肉价格有所回落,但依然值得观察,猪价上行风险并未完全解除。按照央行周末给出的三季度货币政策执行报告的口径来看,更值得观察的是“未来通胀预期的发散”(报告中提到了6次)。

3、密集迎来三个大型IPO+解禁。

浙商银行、邮储银行、京沪高铁。

特别是京沪高铁,按照市盈率不超过23倍计算,预计融资规模有望超过350亿元,未来一段时间A股的解禁规模也在增加,特别是下周、12月底和1月中下旬将迎来几次较大规模的解禁。

2、透过货币政策执行报告,央行到底想释放什么信号?

1)央行:通胀风险、通缩风险都可控,通胀是结构性,通缩是高基数。

《报告》判断,不存在持续通胀或通缩的基础。

CPI 同比涨幅走高,结构性特征明显,要警惕通货膨胀预期发散。

PPI 低位运行,通常反映工业需求偏弱,但近几个月 PPI 同比降幅扩大主要是受基数效应影响,并不意味着存在显著的工业品通缩压力。

2)不过,要警惕通胀预期发散——也就是说,如果发散,对货币政策仍然有相当大的掣肘。

3)仍将“加强”逆周期调节,这一表述可能减缓市场对货币政策转向的担忧。

上一期报告指出“适时适度进行逆周期调节”,本期《报告》已经调整为“加强逆周期调节”。

此前常出现的“把好货币供给总闸门”的表述并没有出现于《报告》中,而是增加了“妥善应对经济短期下行压力”。

2、这次通胀到底有何不同?

国泰君安李少君认为,这次与历史上的每一次通胀,都很不一样,对市场的影响有限。

在此前3次通胀周期中,

CPI的非食品项、PPI均同步上涨;

央行均延续此前的紧缩货币政策,M1增速处于下行趋势;

无风险利率处于高位,A股ERP在低位先抑后扬;

工业品库存处于上升中后期至向下拐点阶段,工业企业盈利增速处于下行趋势中。

这次则相反:CPI、PPI背离;货币政策处于相对宽松的周期中,M1增速处于低位反弹阶段;无风险利率在底部区域,A股ERP处于历史中枢,上行压力不大;工业产成品库存处于寻底过程中,工业企业盈利增速处于底部回升初期。

因此周期股、科技股行情不能套用此前经验。

3、央企破净,发生了什么?

WIND能源指数PB跌破1倍,整体破净。这在A股历史上尚属首次。央企100市净率跌至1.05,距离年初整体破净0.97倍最低值,不足10%的空间。

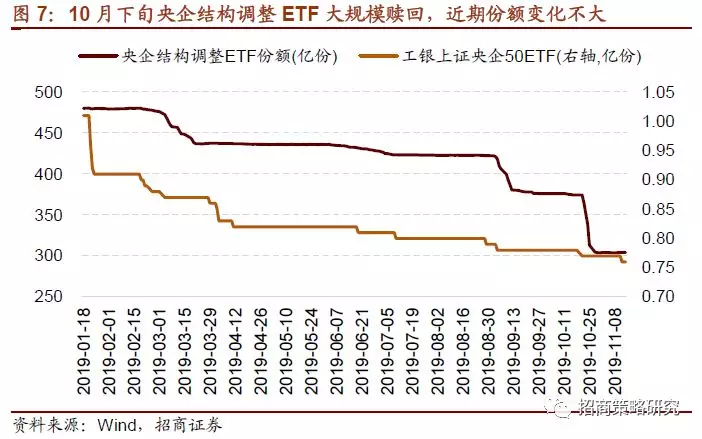

招商策略认为,很大原因可能来自ETF赎回后的股票抛售。

10月21~10月25日这一周,三只央企结构调整ETF分别净赎回14亿份、10亿份和37亿份,合计净赎回61.3亿份。11月以来,央企结构调整ETF份额变化不大。ETF申购/赎回都是一篮子股票的交易,即投资者用一篮子股票申购相应ETF份额,或者赎回ETF份额获得一篮子股票。

招商策略认为,

不排除此前赎回央企结构调整ETF的投资者在近期减持了部分此前因赎回ETF份额而获得的传统行业成分股,进而造成这部分股票的下跌压力。

4、地产被错杀,你忽略了什么?

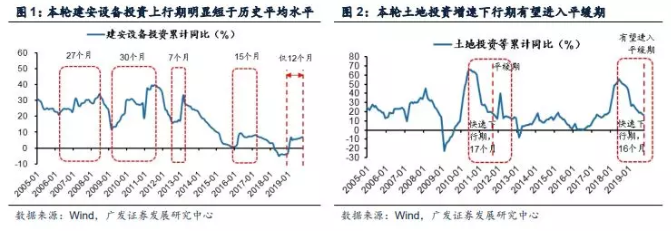

本周广发戴康提出了一个有意思的视角:地产投资韧性十足,与当前投资者给予地产链较高的风险溢价形成鲜明对比。

10月各项地产链数据全面超预期——地产新开工/施工/竣工/销售面积同比增速分别加速1.4%/ 0.3%/ 3.1%/ 0.2%。

市场一直担心5月融资政策收紧会约束地产投资,但地产投资增速始终维持在10%以上的高位。广发认为,地产投资的韧性主要源于“回笼现金流”的压力。

(1)预计建安设备投资增速至少还将上行8个月——经验表明建安投资增速平均上行期是20个月左右,本轮从18年10月至今仅上行12个月;

(2)预计土地投资增速有望在10%以上水平继续维持1年左右;

目前地产股仍有较大“预期差”——截至本周五收盘,地产链的ERP(股权风险溢价)多高于均值+1倍标准差,这意味着投资者对于地产投资的担忧程度处于历史高位,但自5月房地产融资收紧以来房地产链条韧劲持续超市场预期。

并有前车之鉴:

回顾2012年:前8个月的PMI持续回落,投资者担心经济衰退风险,银行股的估值持续承压。但9月开始PMI连续回升4个月,市场悲观预期最终改善,并在12月开启了以顺周期属性银行股为代表的“逆袭”行情。

广发策略认为,行业配置:优选低估值地产链龙头(重卡/建材/工程机械)。

以下为本周分析师详细观点:

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号