【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

受益于下游磷酸及终端新能源正极材料、电子级磷酸和精细磷酸盐等需求增长,黄磷需求有望向好。而供给端由于高能耗和安全环保等限制,国内严控黄磷新增产能。

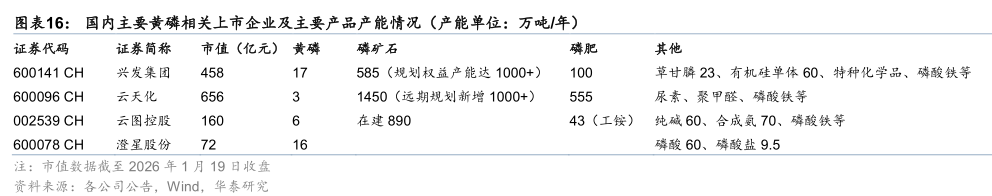

预计黄磷景气有望上行,下游磷酸等景气亦或受带动。具备黄磷产能储备,以及磷矿-黄磷-磷酸一体化龙头企业将受益。

1)下游需求持续上行

据百川盈孚,2024年热法磷酸/草甘膦/三氯化磷约占黄磷下游33%/27%/24%的需求,其中热法磷酸终端包括新能源(磷酸铁)、电子级磷酸、精细磷酸盐等。

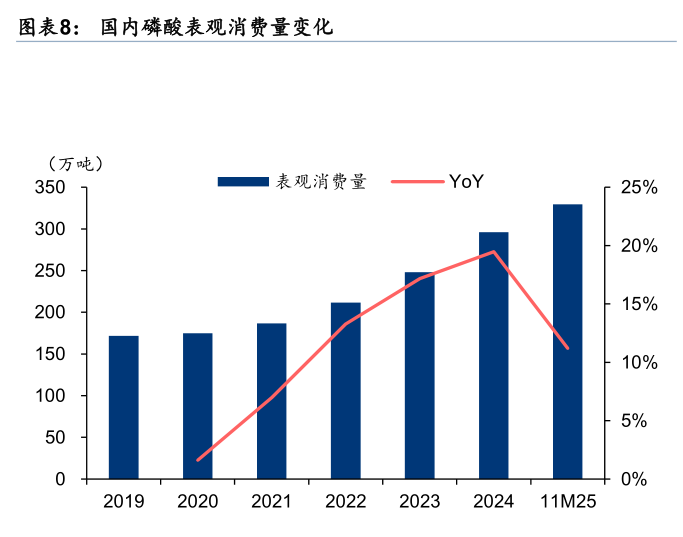

2024年国内黄磷/磷酸消费量同比+26%/+19%至85/296万吨(5年CAGR达5%/12%),且11M25消费量累计同比延续约8%/11%的较高增长,受益于新能源和电子化学品等领域驱动,未来黄磷/磷酸需求有望持续向好。

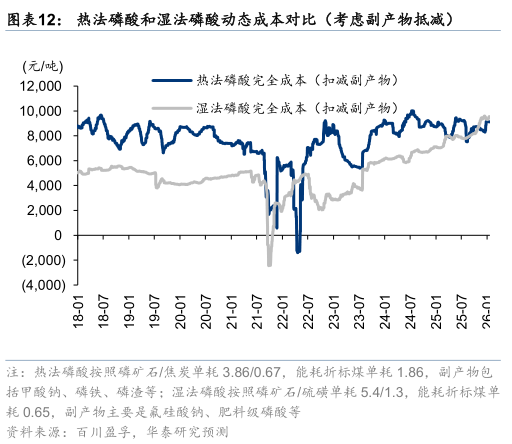

另一方面,因炼厂副产下滑等因素,2024年以来硫磺/硫酸价格持续攀升至近十年高位,热法磷酸成本较湿法磷酸成本已具备一定竞争优势(尤其考虑副产品抵消后),高价硫磺/硫酸或成为推升热法工艺磷酸和黄磷需求的新动力。

2)黄磷新增产能受限,双碳政策下供给侧或持续优化

由于高能耗(据百川盈孚,黄磷单位电耗可达14500度)和安全环保等约束,国内严控黄磷新增产能且部分低端产能逐步出清,

据百川盈孚,国内黄磷产能自2013年的190万吨降至2020年的141万吨,虽21-25年产能有所回升(2025年末产能回升至158万吨),主要系部分产能指标置换等所致。

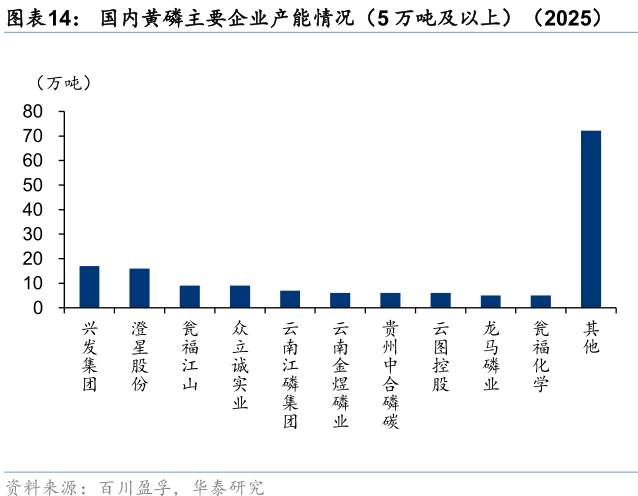

同时,2025年国内黄磷生产企业中,5万吨(含)以上产能企业仅10家,包括兴发集团(17万吨/年)、澄星股份(16万吨/年)、云图控股(6万吨/年)等,其余5万吨产能以下占比达46%、2万吨(含)及以下产能占比达14%.

双碳政策下,黄磷新增供给或将持续受限,且部分高能耗和低效产能仍面临出清压力,供给端亦有望持续向好。

3)供需向好有望助力黄磷景气上行,磷酸等下游产品或受带动

由于供需面较好,近年国内黄磷行业开工率持续走高,2025年平均开工率约63%(同比+6pct),系2017年以来最好水平,且2025年内月度开工率整体处于2020年以来同期高位。

产品价格方面,1月19日黄磷参考价格约2.3万元/吨,较25年末+2.4%,改善趋势逐步显现。

短期而言,考虑到黄磷主产区云南等地枯水期临近等因素,供给潜在扰动下黄磷价格亦有望得到提振,中期而言,考虑需求增长、高价硫磺/硫酸有望助力,以及供给侧有望优化等共同驱动,黄磷或迎来新一轮景气,磷酸等下游产品亦或受此带动,国内具备黄磷产能储备,以及磷矿-黄磷-磷酸一体化配套的龙头企业或将充分受益。

研报来源:华泰证券,张雄,S0570523100003,黄磷供需向好且或受益于硫磺高价。2026年1月20日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号