【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

2025年以来粘胶短纤呈现高开工、低库存的状态,随着三季度传统需求旺季来临,行业景气度有望提升。在反内卷背景下,关注具备规模优势的头部企业。

1)粘胶短纤是最主要的再生纤维,行业集中度高(CR3>70%)

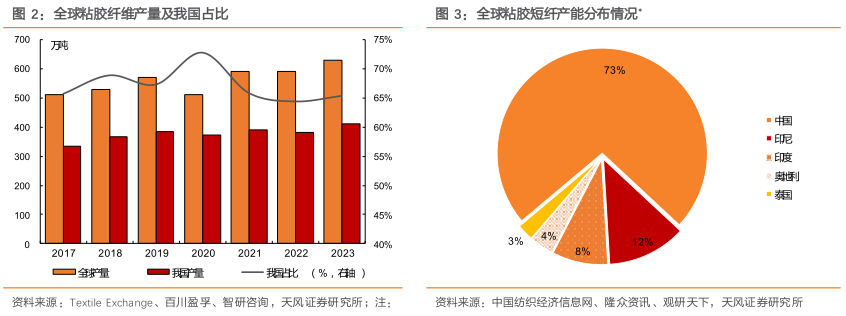

再生纤维包括粘胶纤维、醋酯纤维、莱赛尔、莫代尔、铜氨纤维等,2023年全球粘胶纤维产量占再生纤维的产量比例为80%。其中,粘胶短纤为我国粘胶纤维市场中占比最大的细分产品,占比约为95%(产量占比,2024)。

从产量上看,2023年全球粘胶纤维产量约630万吨,其中我国粘胶纤维产量为412万吨,占全球产量的65%,为第一大生产国。

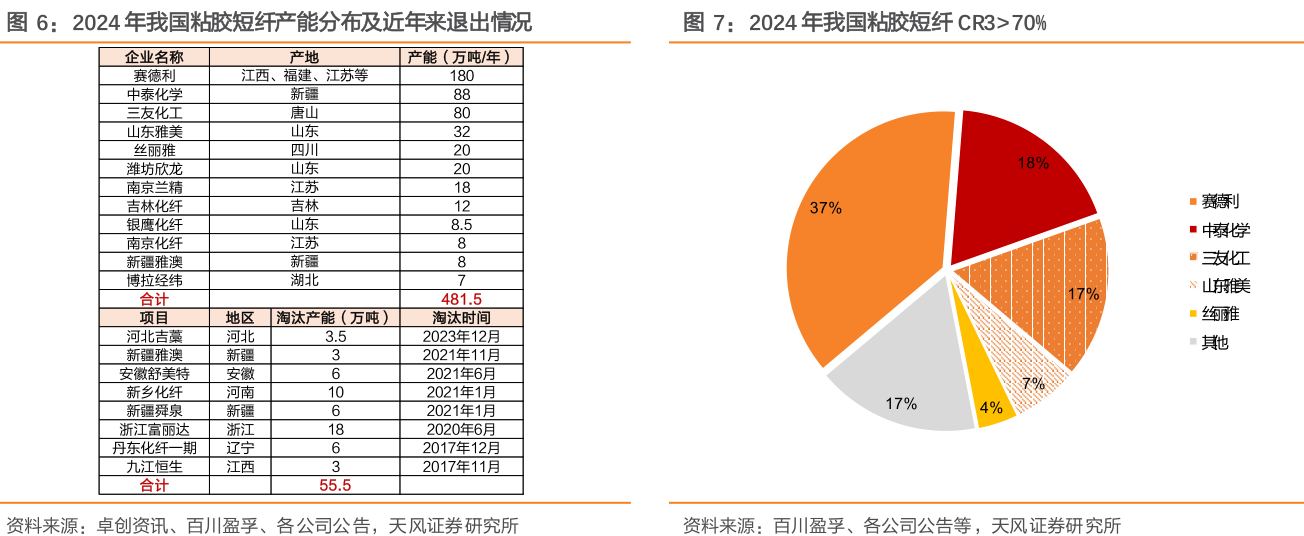

由于粘胶短纤在生产过程中会产生大量废酸和废气,对环境造成污染;因此行业新增产能受到相关环保及产业政策的约束。

同时,2019-2023年期间,在行业产能过剩情况下经历长期亏损状态,叠加贸易摩擦等需求放缓的影响,导致部分落后产能出清,新增产能投放意愿不足。

国内粘胶行业总产能由2021年的517万吨下降至2024年的481万吨。近年来,行业头部企业通过兼并收购、产能扩张等方式实现市场份额持续提升。

截至2024年,国内行业产能位居前三的企业分别为赛得利(180万吨)、中泰化学(88万吨)和三友化工(80万吨),CR3为72%。

2)当前行业“高开工+低库存”,关注价格及盈利修复

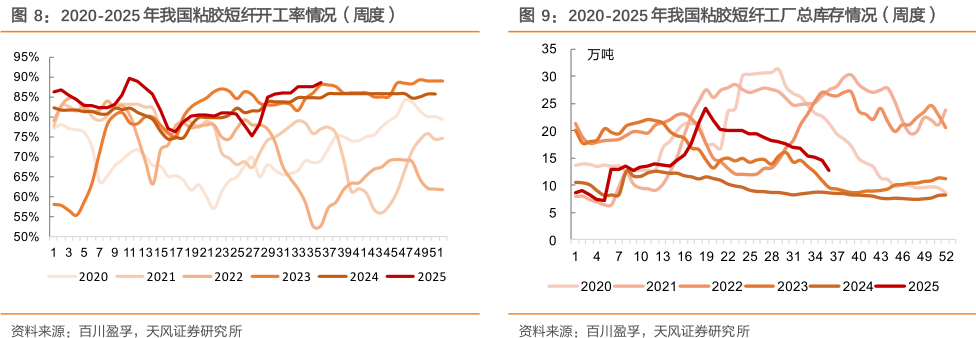

2025年以来粘胶短纤呈现高开工、低库存的状态,随着三季度传统需求旺季来临,行业景气度有望提升。

每年进入7月份,下游迎来集中采购,通常粘胶短纤库存在下半年呈现去化。

当前(25/9/5)粘胶短纤行业开工率为88.6%,为过去五年同期最高水平;同时,工厂库存水平为12.8万吨,位于20-24年平均库存水平(18.7万吨)下方。

下游需求以纱线为主,无纺布领域提供需求增量,2025年1-7月累计表观消费量252.8万吨,同比增长4.5%。“反内卷”背景下,关注具备规模优势的头部企业。

3)核心公司

三友化工:公司粘胶纤维差别化率优势突出,具备粘胶短纤维年产能80万吨(40%以普通纤维为主,60%以差别化、定制化、高端化纤维为主,涉及高白纤维、莫代尔纤维、阻燃纤维、环保纤维、再生纤维以及蛋白纤维、中国红纤维等相关品种),为国内第三大粘胶短纤生产企业,产品市场占有率约17%。公司粘胶短纤产品差别化率行业领先,国内首家通过了欧洲一级生态纺织品质量认证。

中泰化学:公司具备一体化循环经济优势,依托新疆地区丰富的煤炭、原盐、石灰石等自然资源,发展成为拥有氯碱化工和粘胶纺织产业两大主业的优势企业。公司具备粘胶纤维产能88万吨/年,为国内第二大生产企业。

研报来源:天风证券,杨滨钰,S1110524070008,“反内卷”背景下——粘胶短纤行业的投资机会。2025年9月12日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号