【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

长江证券研报指出,电解铝是稀缺类资源,紧平衡多年,现金流充裕+资产负债表修复+资本开支下移,板块有望迎来红利大浪潮。

1)供需紧平衡

需求成长韧性优异,功能性+结构性+消费性兼备,西方不亮东方亮。全球铝需求1955-2024年CAGR高达4.7%,高于铜钢。

近年除了新能源风光车和电网景气对冲地产回落,广义工业设备升级和消费品迭代亦贡献显著增量,短期光伏扰动,不改长期铝需求成长性趋势。

铝供给瓶颈在于电力,尽管海外规划项目较多,但是海外吨投资是国内2倍+,电厂建设慢+电网稳定性差,且铝企难有自备电,未来生产连续性存疑,如印尼SAIFI年断电次数4.3,全球电解铝供给或维持2%增长。再生铝因我国工业化迅速+过往应用于地产,放量相对缓慢。

尽管铝土矿价底部企稳,不过氧化铝供给过剩+煤电价下跌,电解铝的高盈利状态将维系。

2)现金流改善,分红率提升

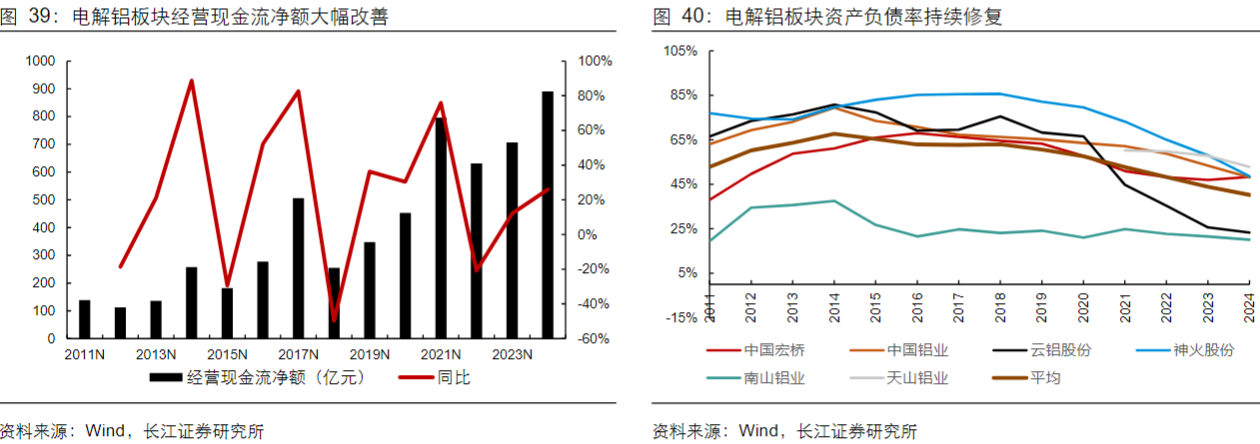

2019-2024年,电解铝板块经营现金流净额增157%,负债率降20pct,大额投资减少,分红比例从18%提至33%,稀缺资产红利属性显现,中国宏桥已展现高股息估值修复价值。

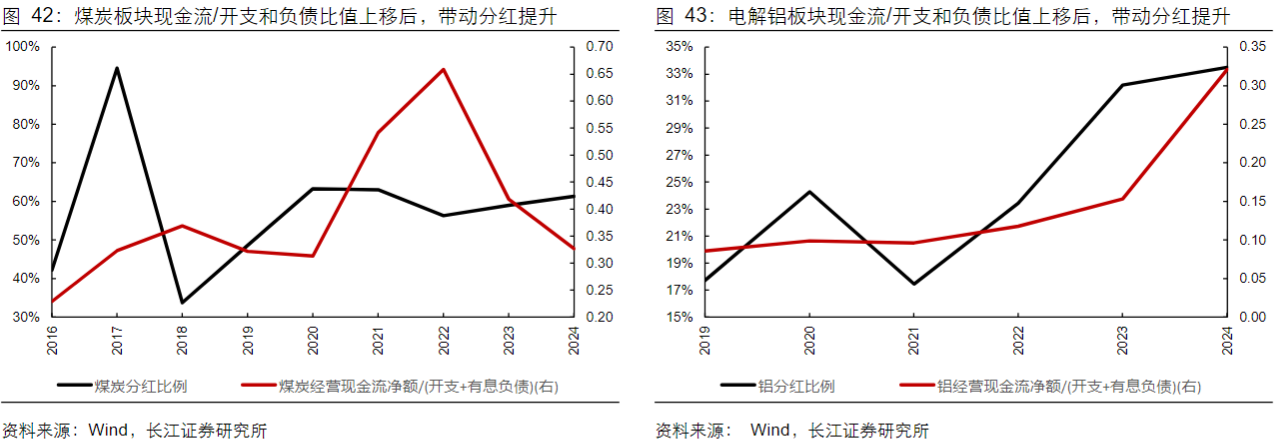

与煤炭现金流改善提升分红路径类似,基于现金流丰厚+负债&开支减少,电解铝板块逐步提升分红。电解铝板块的经营现金流净额/(开支+有息负债),从2019年12%快速提升至2024年35%,由此带动铝板块同期分红比例从18%提升至33%,且未来仍具较大提升空间,电解铝估值修复可期。

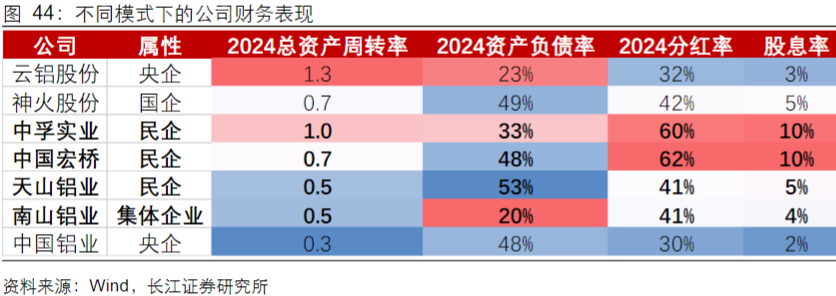

标的方面,ROE周转视角可分为两类:(1)大部分民企选择一体化布局,总资产周转率低,但经营稳健,高盈利阶段保持谨慎开支,倾向高分红,包括中国宏桥(包括重组中的宏创控股)、天山铝业、中孚实业(电解铝+铝加工)、南山铝业;(2)部分国企央企倾向于电解铝单体化,资产周转率高,经营弹性大,或仍有资本开支,分红潜力空间较大:神火股份、云铝股份。全产业链的中国铝业和布局非洲的华通线缆,亦值得关注。

研报来源:长江证券,王鹤涛,S0490512070002,优质稀缺资产,红利价值彰显——电解铝行业2025年度中期投资策略。2025年6月29日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号