A股三大指数今日涨跌不一,截至收盘,沪指跌0.7%,深成指涨0.34%,创业板指涨0.47%,北证50指数涨1.06%。全市场成交额15756亿元。板块题材上,有色金属、AI硬件、多元金融、智能医疗板块涨幅居前。

今日的研报分享周初提及的稳定币与固态电池材料两个行业观点。

1、深度解析大热的稳定币,海外龙头为何持续大涨?产业链核心在哪里?

民生证券指出,香港稳定币法案落地,一方面代表着区块链、加密货币等前沿金融科技发展进入加速落地阶段,另一方面也侧面反映我国香港地区对于金融科技创新发展的积极态度。6月17日美国《GENIUS》法案落地,中美两国正加速入局稳定币领域,稳定币全球龙头之一的Circle上市至今涨幅超过675%,市值已经接近530亿美元,海外资本市场对稳定币产业给予高度关注。近期金融科技具备“革命性”创新的稳定币加速推进,海外稳定币龙头Circle持续大涨,金融IT板块迎来布局机遇。

1)什么是稳定币?

据大成律所,稳定币是一种特殊的加密货币,旨在通过锚定法定货币、实物资产或算法机制,维持其价格的相对稳定。相较于比特币、以太坊等价格波动剧烈的加密货币,稳定币更适合作为支付媒介、价值存储工具和金融交易的计价单位。例如,与美元1:1锚定的USDT、USDC,使得用户在加密货币交易中能规避价格波动风险。

①法币抵押型稳定币这是目前市场上最主流的稳定币类型,通过储备等额的法定货币(如美元)作为抵押物,确保每一枚稳定币都有真实资产支撑。以USDT和USDC为代表,其透明度和信任度依赖于发行方定期披露的储备资产审计报告。

②加密资产抵押型稳定币此类稳定币以其他加密货币(如比特币、以太坊)作为抵押物,通常采用超额抵押机制,即抵押资产价值高于发行的稳定币价值,以应对加密货币价格的剧烈波动。MakerDAO发行的Dai便是典型代表,用户通过抵押ETH生成Dai,当抵押物价值下降时需补充抵押品以避免清算。

③算法稳定币不依赖实际资产抵押,而是通过智能合约算法自动调节稳定币的供应量。当稳定币价格高于锚定值时,算法增发代币抑制价格上涨;反之则减少供应。然而,算法稳定币的稳定性高度依赖市场信心,UST的崩盘事件便暴露了其潜在风险。

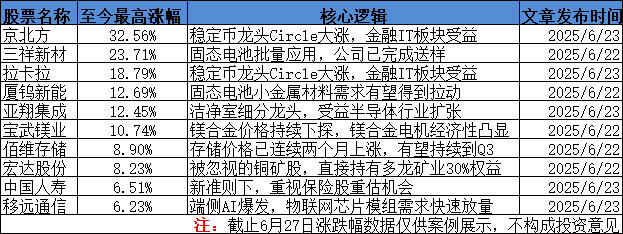

美元稳定币的储备资产结构,以Circle发行的usdc为例,通常以短期美国国债为主要构成,该部分占总储备的比例达92.59%,并由BlackRock(贝莱德)负责托管;剩余部分储备则以现金形态,存放于纽约梅隆银行等受监管的金融机构。

全球稳定币总市值突破2500亿美元,其中USDT(泰达币)以1554亿美元市值占据62%份额,稳居第一;USDC(Circle发行)以606亿美元市值位列第二,占比约24%。两者合计垄断市场近86%的份额,形成“双极格局”。

USDT:主导交易场景与新兴市场支付,尤其在亚洲、拉美跨境支付中占优。

USDC:以合规性与机构采用见长,60.8%发行于以太坊链,储备资产100%为现金及美债,每月由第三方审计。

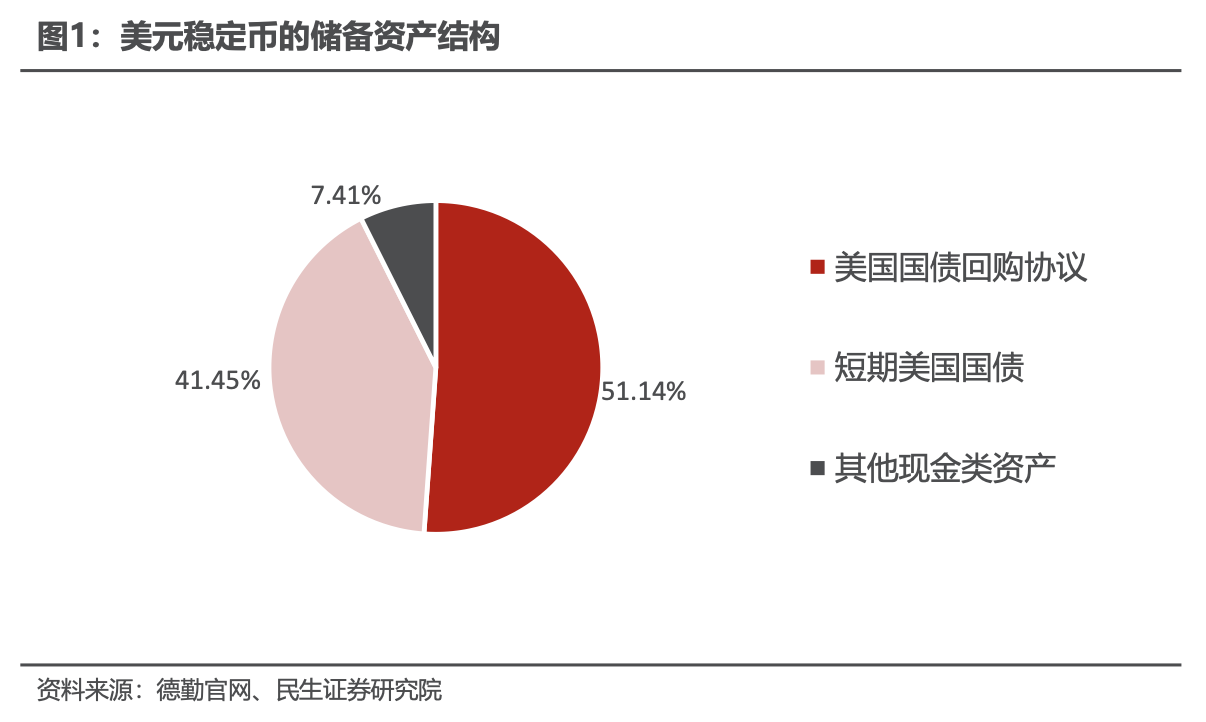

2)稳定币是打造全球支付网络(CPN)的核心工具

Circle推出的CPN,旨在连结银行、新兴银行、支付服务提供商(PSP)、虚拟资产服务提供商(VASP)与数位钱包等金融机构,实现24/7的全天候跨境支付即时结算。CPN利用受监管的稳定币,如USDC与EURC,提供更快速、透明且可编程的支付体验,实现低成本、即时且具透明度的跨境支付,这象征着稳定币应用与普及迈入全新里程碑。

①进出口商、批发商和大型企业可以利用CPN赋能的金融机构消除重大交易成本和摩擦,加强全球供应链协调,优化财务运作,减少对昂贵营运资本借贷的依赖。

②汇款发送和接收者、内容创作者以及其他倾向于发送或接收小额支付的个人将实现更多的价值,应用CPN的金融机构能够以更低的费用和复杂性、更快地提供此类服务。

③银行、支付公司以及其他服务提供商可以利用CPN的平台服务开发创新性的支付应用场景,利用稳定币的可编程性、软件开发套件(SDK)以及智能合约来构建繁荣的应用生态,这将逐渐释放企业和个人的稳定币支付的潜力。此外,第三方开发者和企业还可以引入增值服务以进一步拓展支付网络的能力。

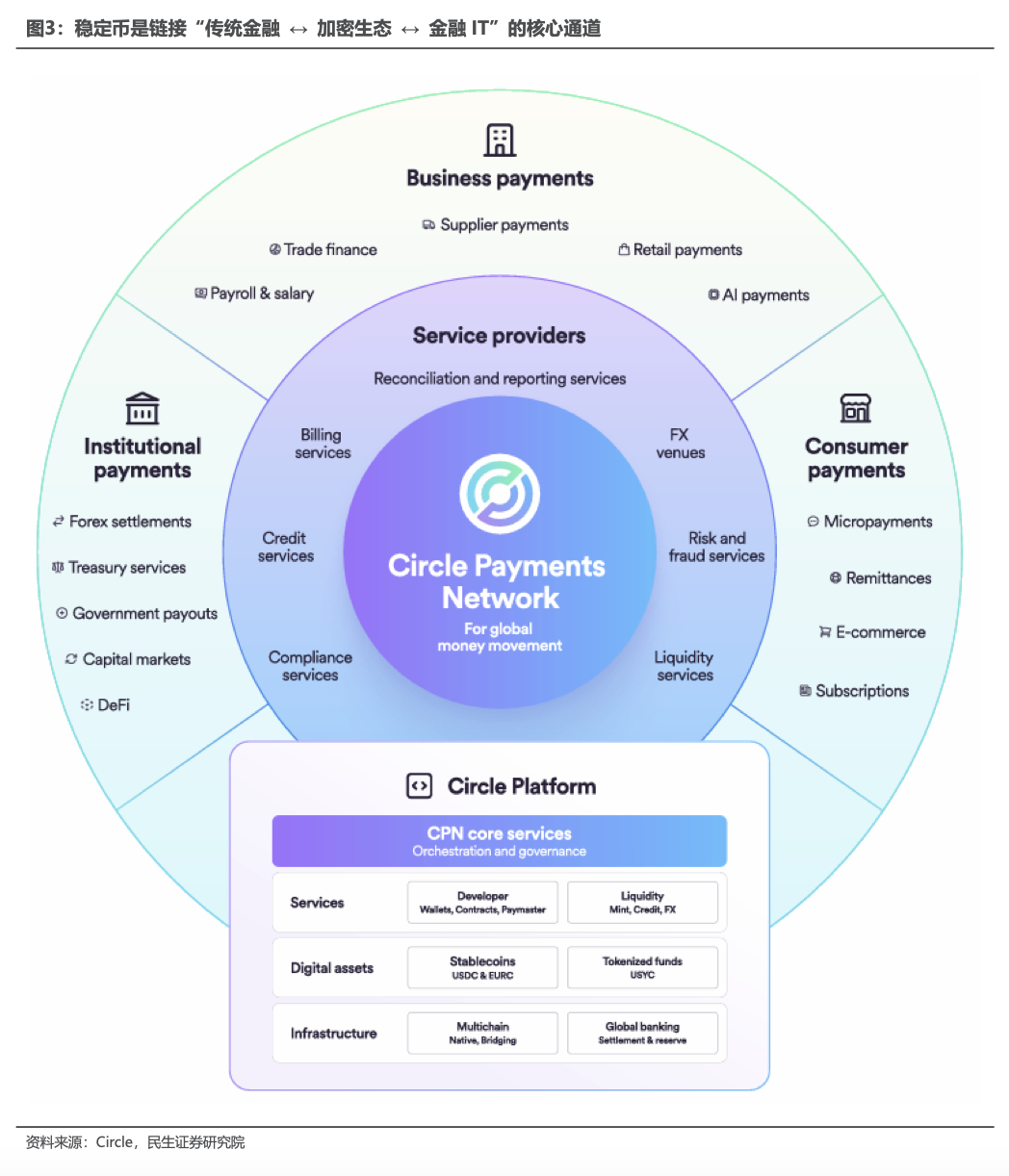

3)稳定币产业链梳理

据CBInsightsResearch,稳定币产业链可分为以下几个方面:

①分析和监控(Analytics&monitoring):

用于跟踪、分析并提供稳定币运营、交易及市场行为洞察的平台、工具和服务。这些解决方案帮助用户、监管机构和相关方了解稳定币的表现,确保合规性,管理风险,并做出数据驱动的决策。

②区块链基础设施(Blockchain infrastructure):

稳定币在多个区块链环境中有效运行所需的基础技术层、网络和服务。这些基础设施提供商提供了稳定币系统构建、运营和扩展所需的核心技术基础。这类公司提供稳定币有效运行所需的技术堆栈的关键组件,包括第一层区块链、oracle网络、跨链消息协议、扩展解决方案和开发工具。

③企业级和B2B应用(Enterprise&B2B):

这些平台、服务和解决方案专门为企业设计,用于在其金融业务中集成、管理和使用稳定币。它们通常支持B2B支付、工资发放、资金管理以及面向客户的支付选项等应用场景,同时管理相关的监管、会计和运营要求。

④交易所/出入金通道(Exchanges/On&offramps):

促进稳定币与其他资产(包括法定货币,如美元、欧元)及其他加密货币之间转换的平台和服务。这些服务为传统金融体系与稳定币生态系统之间搭建了重要桥梁。这类公司既包括支持稳定币的集中式交易所,也包括专门的上/下坡服务,旨在让用户更容易跨不同地区和支付方式进入和退出稳定币生态系统。

⑤发行方(Issuers):

创建、分发和管理稳定币的组织和协议。这些发行者负责在市场中提供并持续运营稳定币。这类公司代表了稳定币发行的不同方法,包括法定货币支持的稳定币、加密抵押的稳定币、算法稳定币和地区货币稳定币,每一种都有自己的机制来维持稳定性和解决特定的市场需求。

⑥流动性和收益率(Liquidity&yield):

平台、协议和服务使用户能够高效部署稳定币,以赚取收益、提供市场流动性或获取借贷能力。这些解决方案将稳定币从纯粹的交易工具转变为产生收益的资产。提供者从专注于资本保值到更积极的收益寻求方法,满足稳定币生态系统内不同的风险偏好。

⑦支付处理(Payments processing):

促进稳定币在日常商业和个人交易中使用的平台和基础设施。这些解决方案使企业和个人能够高效且安全地发送、接收和处理稳定币支付。

⑧钱包和托管机构(Wallets&custodians):

应用程序、平台和服务,使用户能够安全地存储、管理和交易稳定币。这些解决方案包括自托管钱包,用户可以控制自己的私钥,以及托管服务,由提供商代表用户管理加密资产。稳定币管理的方法包括针对个人用户的硬件钱包和移动应用程序,以及针对企业客户的复杂托管基础设施。

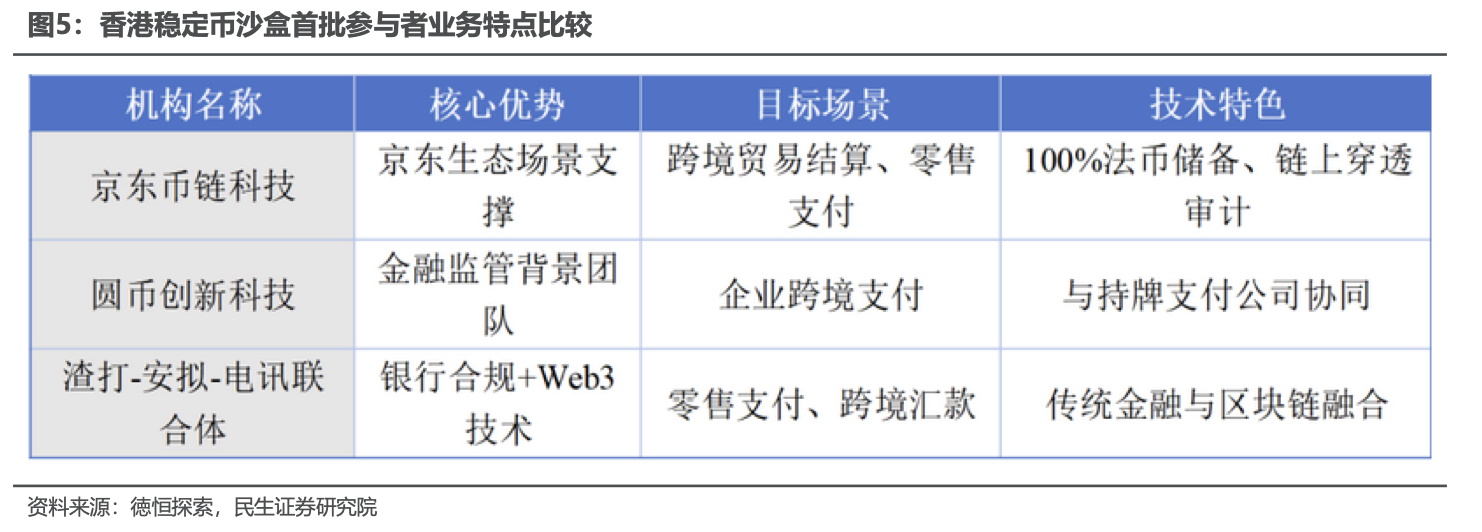

4)稳定币发行人沙盒首批共有5家机构参与,呈差异化竞争

据德恒探索,2024年7月,金管局公布首批沙盒参与者名单,包括三组机构,预计这些机构将率先获得正式牌照:

①京东币链科技(JD Coin Chain Technology)

作为京东科技子公司,京东币链科技专注数字货币支付系统和区块链基建,其稳定币定位为跨境支付基础设施,不局限于京东生态。京东币链科技发行基于公链的港元(HKD)/美元(USD)1:1挂钩稳定币,首阶段主推港元与美元稳定币。

目前,已进入沙盒第二阶段,测试场景覆盖跨境支付(交易速度从“天级”提升至“秒级”)、投资交易(与头部合规交易所合作)、零售支付(对接京东港澳站等场景)。

②圆币创新科技(Round Dollar Innovation Technology)

圆币创新科技依托关联公司圆币钱包科技(已获SVF牌照)构建合规支付网络,专注于为企业跨境支付痛点提供解决方案。

③渣打银行(香港)·安拟集团·香港电讯联合体

联合体由三方成立合资公司,结合渣打银行合规能力、安拟集团(AnimocaBrands)区块链技术、香港电讯用户场景,探索稳定币在零售及跨境支付中的应用。作为传统金融机构与Web3创新企业的跨界合作典范,有利于虚拟资产与传统支付系统间衔接。

总体而言,香港稳定币沙盒首批参与机构呈现差异化竞争优势,其技术路径与专属场景定位形成鲜明区隔。

关注:

稳定币产业链:中科金财、金证股份、朗新科技、 众安在线、连连数字、中国光大控股、宇信科技、天阳科技、京北方;

跨境支付产业链:新大陆、新国都、拉卡拉、四方精创、高伟达等。

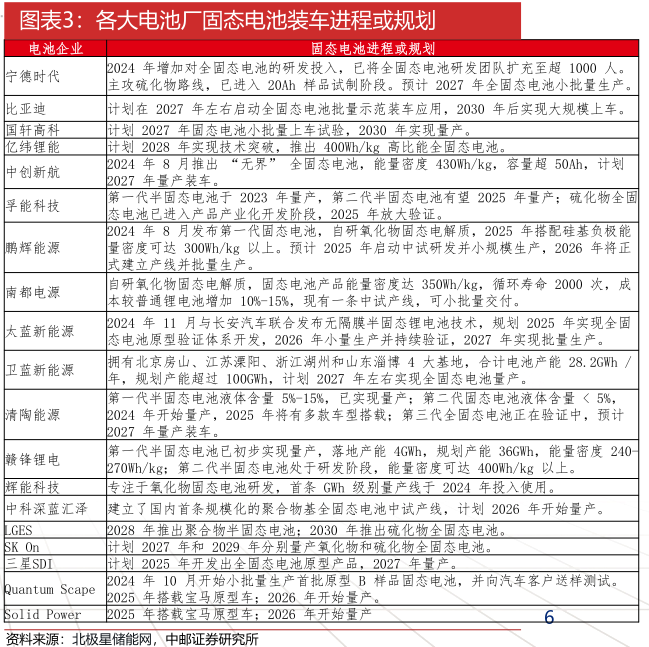

2、固态电池批量应用已成为共识,这些小金属的需求有望得到显著拉动

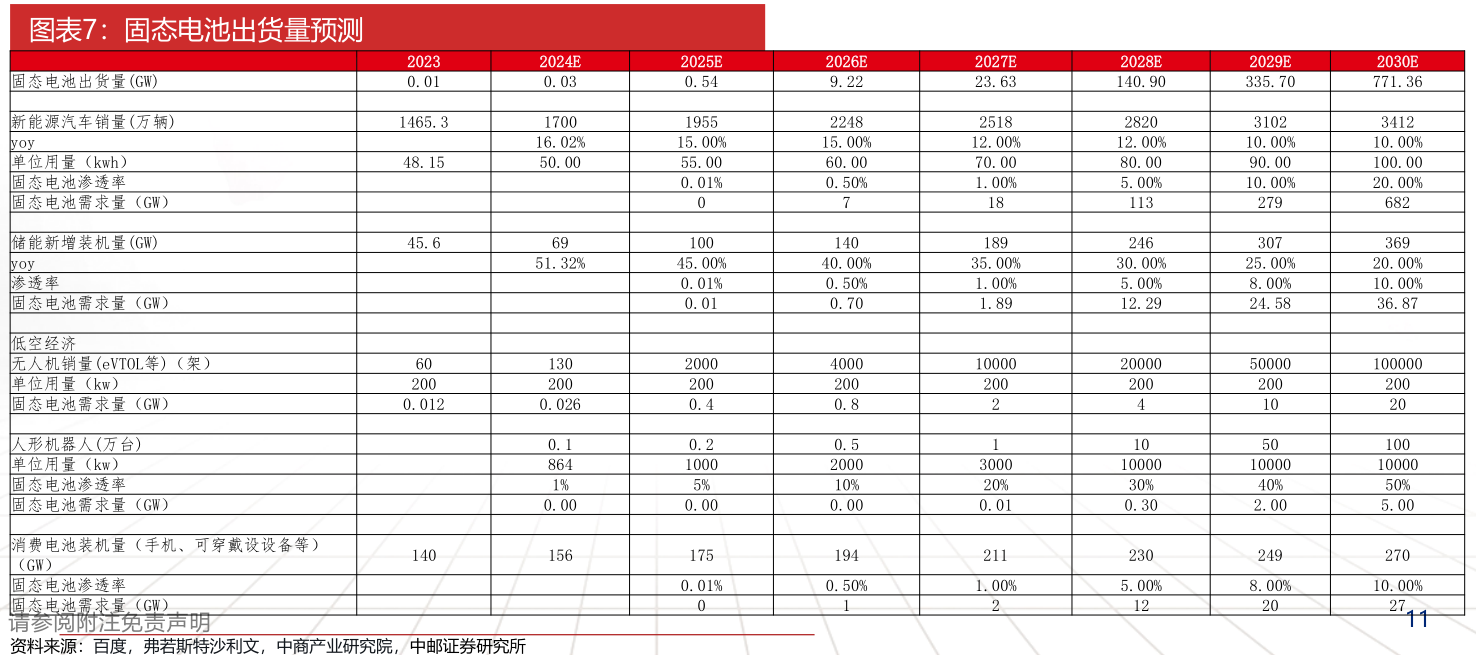

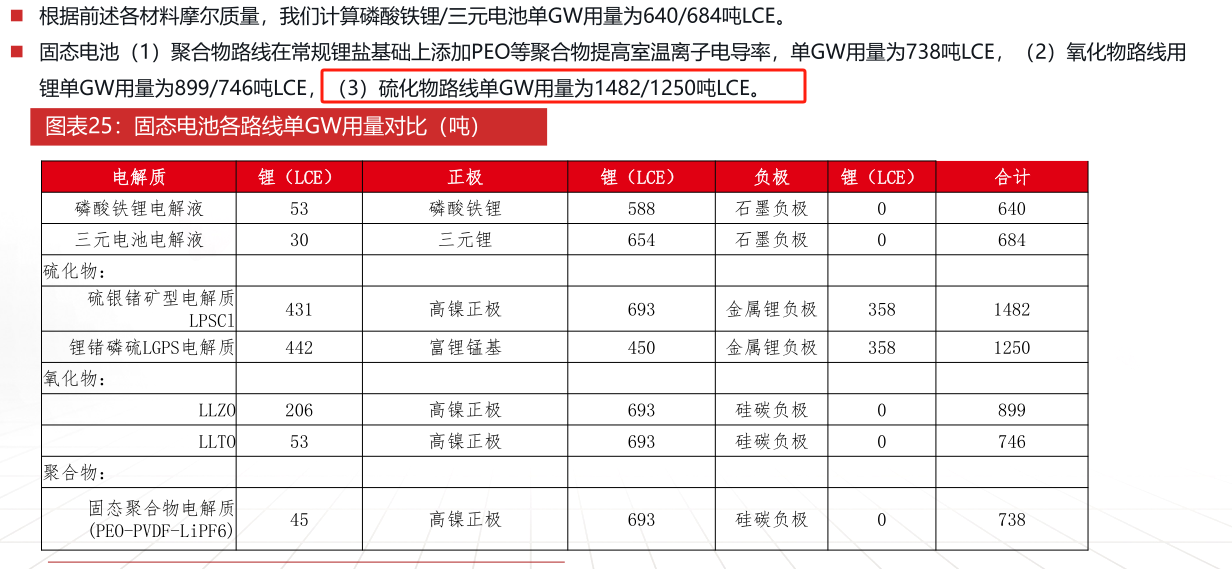

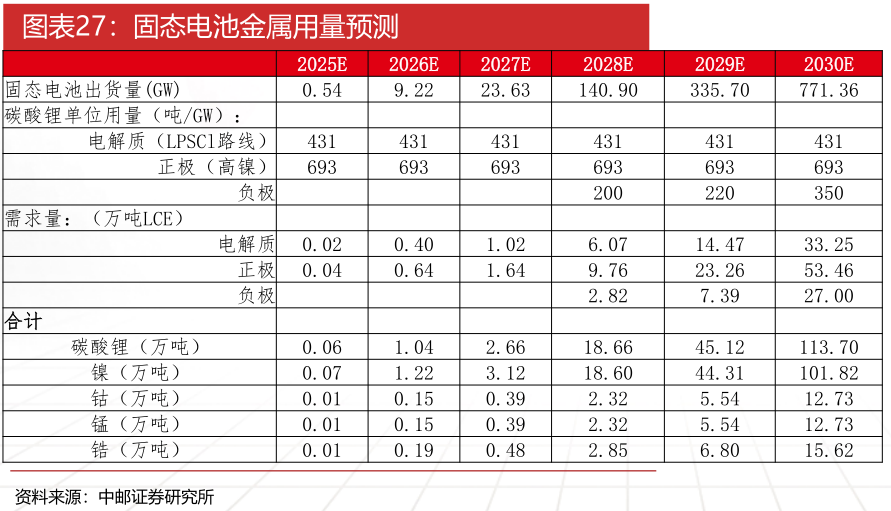

中邮证券指出,全固态电池装机预期已经提前至2027年,预计28年固态电池出货量有望突破100GW,2030年达到771GW。由于结构不同,对于部分金属的需求拉动会非常明显。

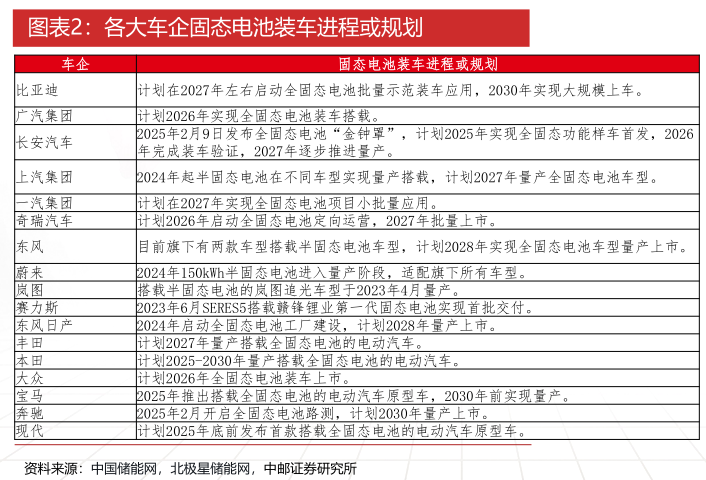

1)全固态电池装车预期收敛至2027年

2025年2月25日的电动汽车百人会上,欧阳明高院士表示全固态电池预计在2027年实现批量装车,2030年实现大规模量产装车,

包括比亚迪在内的多家车企密集公布全固态电池装车时间表,主流车企的固态电池装车时间集中在2026-2030年,多家车企计划于2027年左右开始上市搭载全固态电池车。

固态电池由于其高能量密度、高安全性、高续航、长寿命等特点,是下一次能源革命的关键节点,规模化量产后有望带动机器人、低空经济、新能源汽车等场景走向成熟。

预计到2028年固态电池出货量有望突破百GW级别,2030年达到771GW。

2)固态电池对锂、镍、钴、锰、锆需求拉动明显

全固态电池电解质、负极对锂需求极大提升,正极高镍化趋势下将取代磷酸铁锂成为新一代新能源汽车主流,

预计2027年固态电池量产后,碳酸锂用量将呈现爆发式增长,2030年固态电池需求量将达到114万吨LCE,镍、钴、锰、锆等金属用量达到101.8/12.7/12.7/15.6万吨。

3)相关公司

厦钨新能:

市场地位:钴酸锂市占率已连续多年位居全球第一,2024 年国内钴酸锂产量为 9.39 万吨,同比增长 18.8%,全球市占率约 93%。

公司固态电池材料包括氧化物固态电解质、硫化物固态电解质,及固态正极等。凭借母公司厦门钨业在粉体冶炼和气相反应技术沉淀,公司CVD法制备硫化锂竞争优势显著,产品纯度高、成本低。

公司研发的新型正极材料NL材料降低钴、镍金属用量依赖,大幅提升正极性能的同时降本,目前逐步导入头部客户,市场空间巨大。

三祥新材:

现有产能:公司目前拥有电熔氧化锆实际产能26000吨;工业级海绵锆产能5000吨,包括核级海绵锆1300吨;氧氯化锆项目2万吨。

在氧化物固态电解质路线:公司已完成送样供下游客户组装成固态电池进行相关性能测试,目前已完成中试线设计,正在进行相应设备配套工作。

在卤化物固态电解质路线:公司已建设锆基氯化物材料制备工艺小试开发线,初步通过客户验证,目前锆基氯化物已向下游固态电池工厂实现小批量供货。

有研新材:

公司研发的硫化物固态电解质处于有一定突破后的小试阶段,同时配合国内外客户进行验证或小批量供货。

研报来源:

1、民生证券,吕伟,S0100521110003,计算机行业周报:稳定币深度研究框架。2025年06月22日

2、中邮证券,李帅华,S1340522060001,固态电池对上游金属需求梳理。2025年6月20日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号