【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

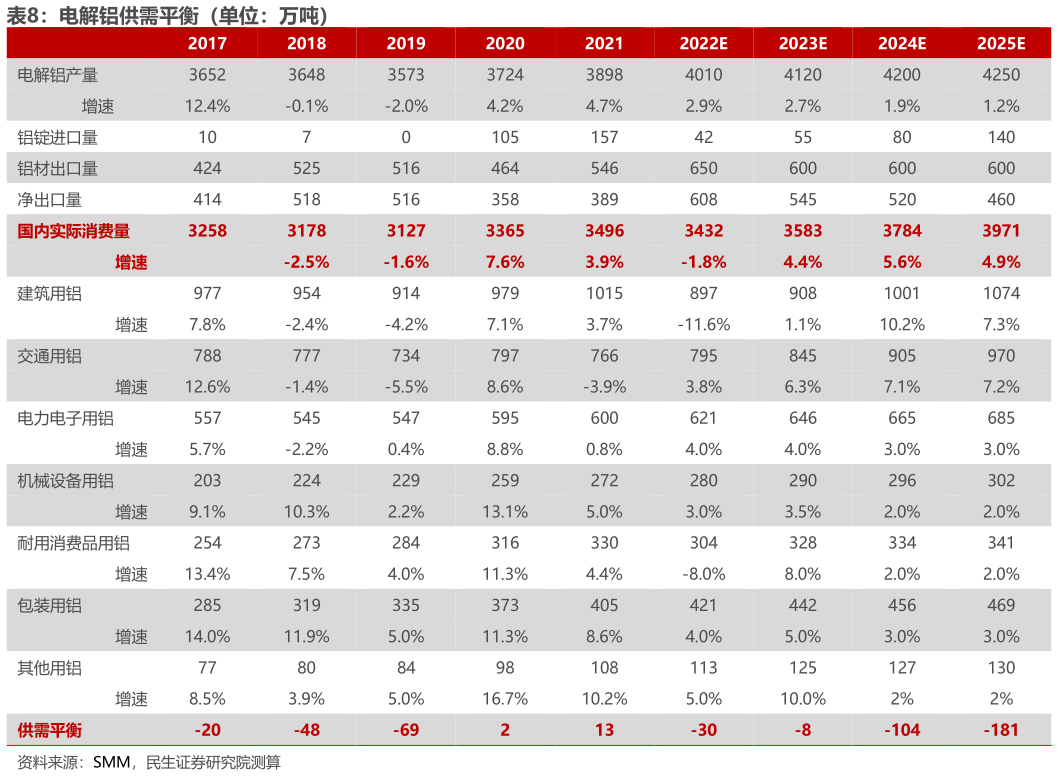

民生证券指出,随着美联储加息临近尾声,基本面主导铝价,欧洲电解铝复产艰难,国内产能天花板临近,而枯水期限产抑制产能利用率,电解铝供应逐步见顶;而需求端,房地产竣工端回暖,新能源车、光伏需求延续高速增长,且高基数效应开始显现,对铝需求拉动明显,供需紧张驱动铝价上涨。

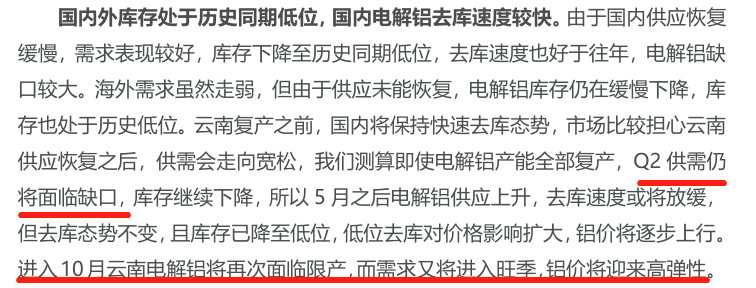

预计23Q2需求向好带动铝价走强,Q4云南限产将提升铝价弹性。目前电解铝行业利润偏低,盈利修复带来的板块业绩弹性大,投资价值凸显。

1)海外减产告一段落,国内供应逐步见顶

欧洲天然气价虽然大幅回落,但电解铝行业仍然亏损,俄乌冲突背景下,气价较难回到低价时代,欧洲复产之路艰辛。

截至2023年2月,国内电解铝产能4456万吨,距离天花板仅98万吨,2022年产能利用率90.8%,创历史新高,而云南枯水期限产将常态化,产能利用率提升空间有限,见顶的产能以及利用率,意味着供应逐步见顶。

氧化铝产能充足,而成本下行,随着环保限产结束,价格将逐步下行。由于石油焦价走弱,预焙阳极价格下降明显,动力煤价格也偏弱运行,电解铝成本下行。

2)国内需求回暖,海外衰退影响或有限

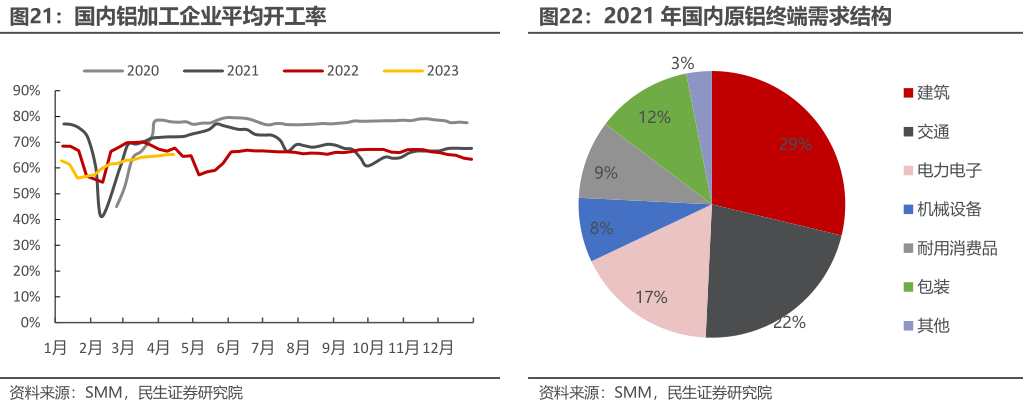

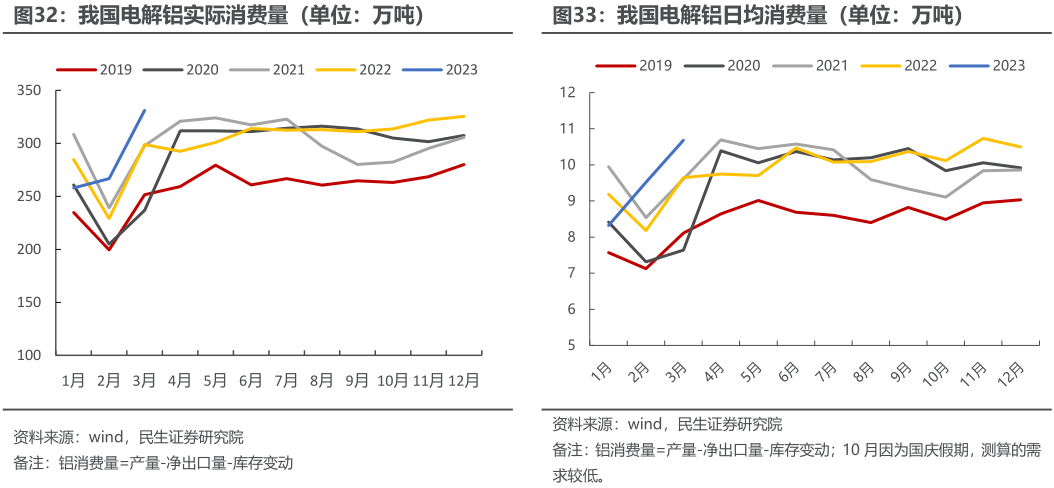

随着房地产政策加码,竣工端企稳回升,光伏、新能源车等领域延续快速增长,电解铝需求回暖,下游开工率持续上升,去库速度也好于往年,随着经济进一恢复,需求将持续向好。

电解铝需求终端主要包括建筑装饰、汽车、电力,这些领域以国内消费为主,出口占比较少,而铝材出口也降至同期水平,在内外正价差背景下,铝材出口恐难进一步下行。

海外电解铝供应未恢复,供需难言宽松,铝锭进口上升空间较为有限,净出口或以稳为主,海外衰退对铝需求影响相对有限。

3)“双碳”目标确立,绿色铝前景广阔

国内“双碳“目标确立,碳交易方兴未艾,欧洲碳交易实施较久,运行成熟,随着碳配额日趋紧缺,碳价上涨明显,已突破90欧元/吨,借鉴欧洲,国内碳价未来上行空间较大。

欧洲议会确立征收进口商品碳关税,按照欧洲碳关税政策,绿色铝未来可免除6768元/吨碳关税,美国也积极推进碳关税政策,目前尚未通过立法,但未来大概率成行。

国内“双碳“背景下,电解铝行业纳入碳交易势在必行,而按照国内碳价,绿色铝可节约成本656元/吨,未来随着碳价上升,绿色铝价值将更加凸显。

云南绿色能源占比高,辖区内电解铝资产有望享受溢价,迎来价值重估。

4)核心公司

宏观压力弱化,电解铝重回基本面定价,国内供应见顶,需求开始回暖,看好铝价表现,关注上游冶炼标的。

研报来源:民生证券,邱祖学,S0100521120001,乍暖还寒,曙光已现。

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号