【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

东吴证券指出,兼具安全性、高能量密度和低成本优势,可部分替代传统铜箔,目前设备端已开始实现0-1的突破,预计2023年下半年实现批量生产,2025年渗透率将达到10%。

1)复合铜箔理论上兼具安全性、高能量密度和低成本优势,2025年渗透率有望提升至10%

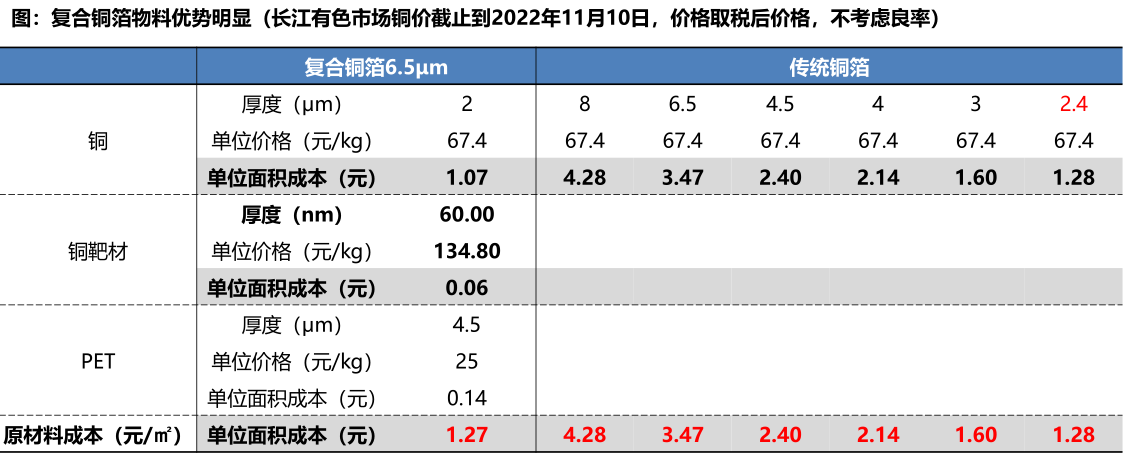

传统铜箔减薄存在理论上限,成本和性能难以兼顾。

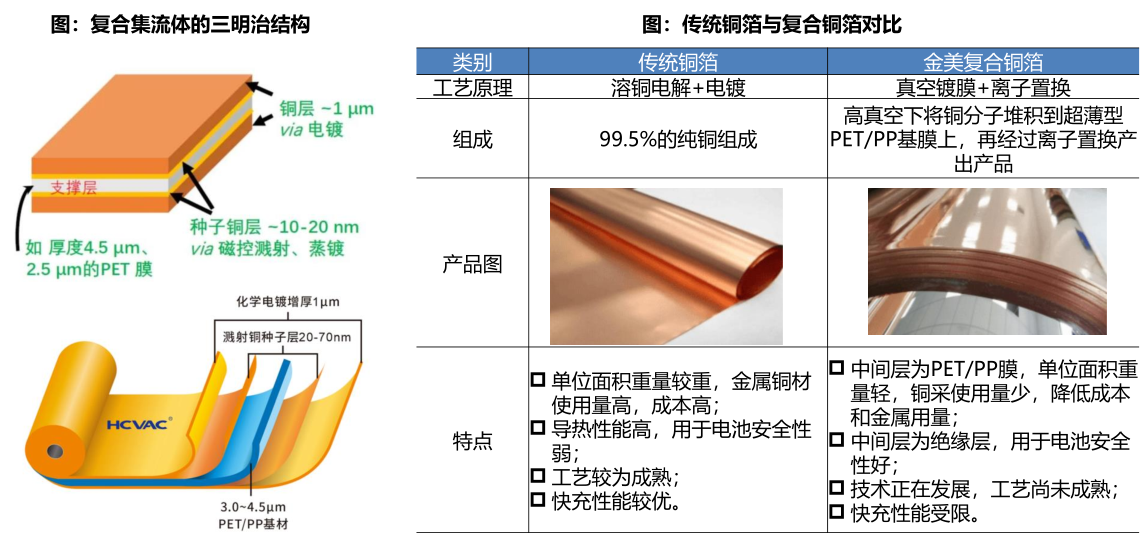

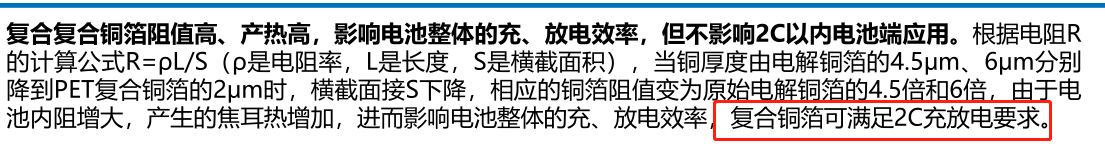

PET复合铜箔采用“三明治”结构,用低密度高分子膜置换金属铜,降低了热失控风险,相比于6μm传统铜箔,单位面积重量降低55%,能量密度提升5%-10%;理论上单位物料成本降低63%。

东吴证券测算,当前复合铜箔综合成本偏高,未来有望通过提升良率、设备线速继续降本,预计25年理论上有望降至3元以下(传统铜箔4元/平)。

复合铜箔兼容性强,应用范围覆盖消费、动力和储能,相比之下,复合铝箔安全性优异,但成本过高,主要面向高端动力和消费领域。

但复合铜箔阻抗较高,不适合快充电池,同时与硅基负极兼容性差,更适于高能量密度电池领域中应用,预计2025年渗透率达到10%,25年复合铜箔/设备的市场规模达到137/144亿元。

2)复合铜箔工艺路线更加复杂、多元,量产难点在于设备和良率

①材料端,PET抗拉强度更大、工艺简单成为主流选择;PP电池端性能好更受电池厂青睐,预计工艺成熟后上量。

②制作端,实践中分为一步法、两步法和三步法。一步法分为全湿法和全干法,产品性能优异、良率高,但尚处于实验室攻关阶段;两步法包括磁控溅射+水电镀环节,成熟度高;三步法增加真空蒸镀提升生产效率和均匀性,但损失良率。目前大多数厂商采用两步法。

③电池生产端,增加了滚焊,并将极耳焊接改为超声焊接。

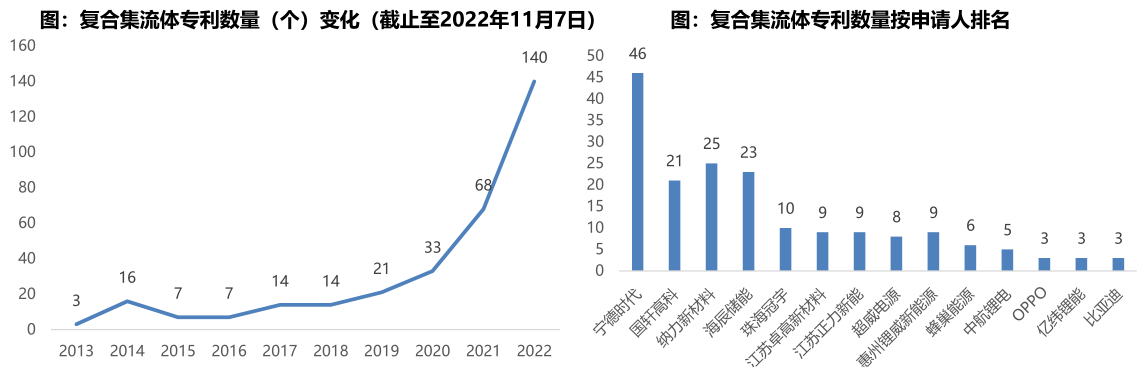

3)目前复合铜箔处于工艺认证中后期,设备加速突破0-1阶段,预计2023年下半年实现批量生产

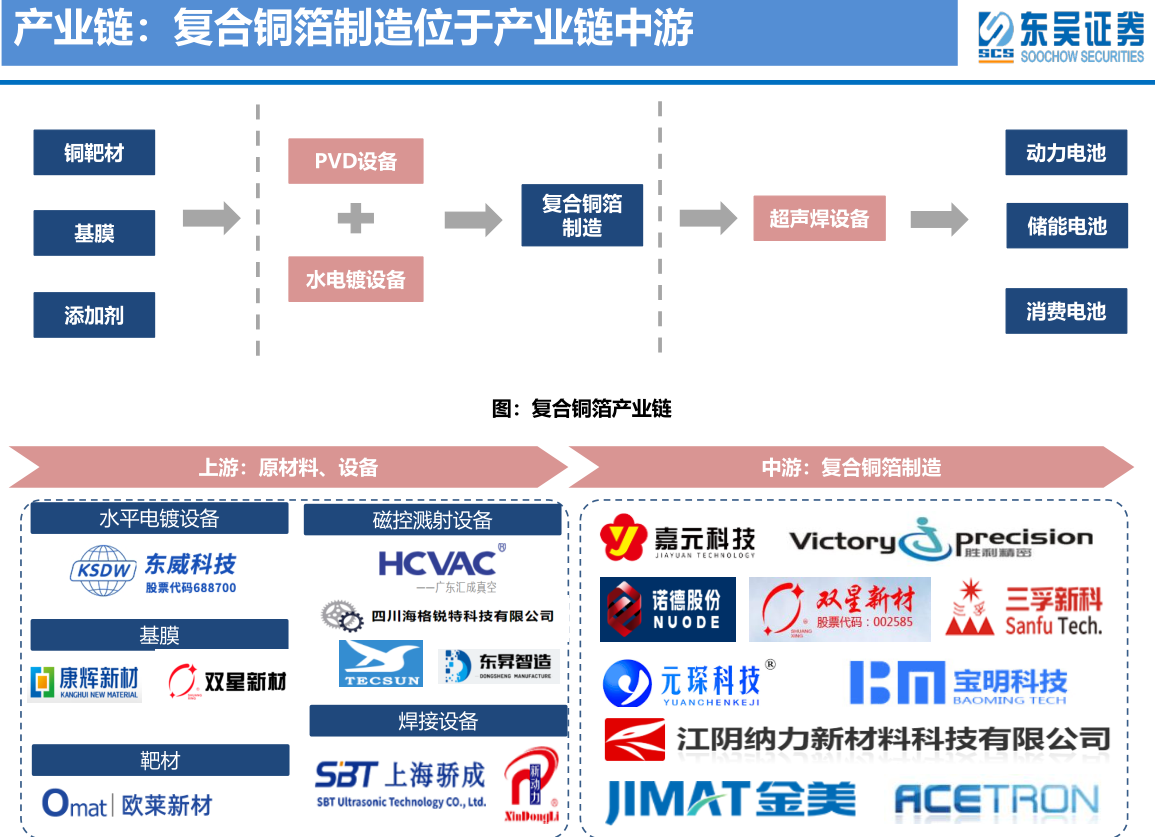

从不同环节看复合铜箔产业链进展:

①电池环节,宁德领跑,已研发近5年,专利布局深厚,国轩高科、厦门海辰、比亚迪也在积极推进。

②设备环节,基本实现国产化,当下格局最好,未来或呈整线布局趋势。

前道设备中腾胜科技占磁控溅射设备半壁江山,设备效率近1年大幅提升,2.5代溅射设备线速提升至50%至20米/min,年底开始交付,未来有望提升至30m/min,良率提升至90%;

中道设备仅有东威科技水电镀设备实现量产,新一代设备线速将提升40%至10米,良率有望提升至90%,明年设备预示订单对应70-100gwh;

后道设备中,骄成超声受宁德扶持,超声焊设备打开第二增长曲线。

③制造环节,验证进展上,重庆金美、宝明科技验证进展靠前,量产在即,双星、元琛、万顺等明年初设备调试,传统铜箔厂嘉元、诺德、中一等也已订购设备。

预计23年下半年开始批量生产,产量有望达到2亿平,对应15-20gwh电池,24年有望达到8亿平,对应70gwh。

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号