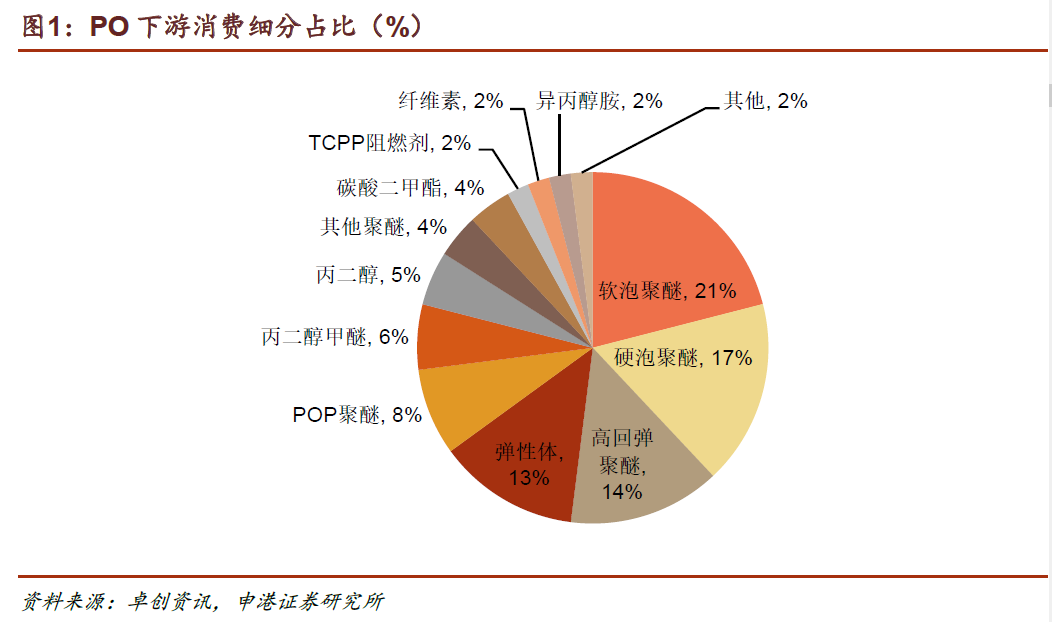

环氧丙烷下游最广泛的运用是聚醚多元醇,占需求总量的四分之三。2020年,中国PO表观消费量315万吨,下游消费结构中,聚醚多元醇、丙二醇和醇醚分别占比75%、9%、7%。聚醚多元醇的下游聚氨酯泡沫分为硬泡跟软泡,聚氨酯硬泡主要用于冰箱和冰柜、聚氨酯软泡运用于汽车和家具等领域。聚氨酯泡沫的消费量从2016年-2020年之间,年均增长率约为5%。2021年以来,下游汽车和冰箱产量增速回升拉动聚醚的需求,进而拉动PO需求恢复较快增长。

PO氯醇法因环保压力新增产能受限,造成环氧丙烷供需紧平衡

环氧丙烷生产工艺具有一定技术壁垒。主流工艺包括氯醇法、共氧化法(PO/SM法、PO/TBA法、CHP法)以及HPPO直接氧化法。目前国内环氧丙烷产能仍以氯醇法为主导,占比约为54%,两种共氧化法占比约为33.5%,直接氧化法占比约为12.5%。氯醇法工艺技术相对成熟,缺点是污水、废渣较多,三废处理综合治理投资较大。因此,共氧化法对新装置是更好的选择。氯醇法生产更多受到环保方面的压力,未来可能面临废水处理成本增加的问题;HPPO路线更多的是受到装置的稳定运行影响,无法稳定运行竞争力就将大打折扣。

未来PO拟建产能增多,氯醇法装置退出或低于预期

2022年后,国内PO拟在建产能合计为254万吨。从路线上来看,拟建产能中共氧化法是主流,其次是HPPO,氯醇法受政策制约难有新增。在较大扩张规模之下,若较为保守估计,新增环氧丙烷供给也将在约200万吨/年。近年国内PO氯醇法开工率较高,说明目前的运行情况满足现有的环保要求。未来或只有部分规模较小的装置会由于环保压力大、盈利性差而退出,大规模退出供应概率较低。我们统计国内小于10万吨/年的氯醇法生产企业一共有4家(合计29.2万吨产能),若3-5年内全部退出,PO供应能力仅影响30万吨。

投资策略

申港证券建议关注环氧丙烷产业链中具有产能规模化优势、工艺技术领先的龙头企业。在标的筛选时,我们着重考虑产能规模较大且配套上游原料或下游产品的公司,建议关注万华化学、滨化股份、红宝丽、石大胜华、东方盛虹、齐翔腾达。

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

沪公网安备31011802004900号

沪公网安备31011802004900号